최근 5년간 국내 5대 은행(KB국민은행, 신한은행, 하나은행, 우리은행, NH농협은행)의 자산건전성 지표를 분석하고 개선 방안이 발표됐다.

10일 소비자주권시민회의에 따르면 코로나 팬데믹 이전인 2018년 4분기 이후 매년 동기 기준으로 자산건전성 지표를 살펴본 결과, 2018년 이

후 국내 5대 은행의 총여신 규모는 지속적으로 증가한 반면, 고정이하여신과 무수익여신 규모는 감소했다.

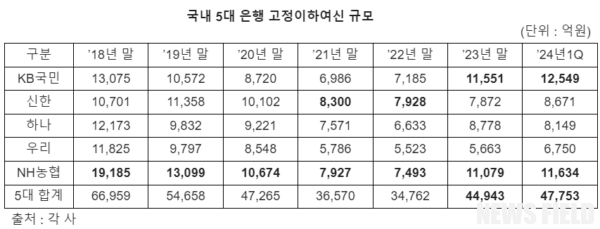

그러나 2022년부터 총 연체율이 다시 증가하기 시작했고, 2023년에는 신한은행을 제외한 나머지 은행들의 고정이하여신과 무수익여신 규모도 증가해 자산건전성에 위험 신호가 감지되고 있다.

특히 농협은행은 반복적인 문제를 드러내며 자산건전성 관리에 근본적인 변화가 필요하다는 지적이다. 농협은행의 총여신 규모는 5대 은행 중 가장 작은 수준을 유지했으나 고정이하여신 규모는 1~2위를 기록했고, 고정이하여신 비율도 가장 높은 것으로 나타났다. 2023년에는 고정이하여신 비율 격차가 다시 확대되었고, 무수익여신 규모 증가액도 가장 컸다.

농협은행의 총 연체율은 2018년 이후 지속적으로 높은 수준을 유지하고 있으며, 기업 연체율도 가장 높은 수준이다. 2021년에는 연체율 격차를 줄였으나 2022년과 2023년에는 다시 격차가 벌어졌다. 가계 연체율도 5대 은행 중 가장 높은 수준으로 나타났다.

대출 연체율은 부실채권 비율의 선행지표로, 2021년을 기점으로 증가하는 추세로 돌아서면서 2022년부터 고정이하여신과 무수익여신도 증가했다. 농협은행은 2020년과 2021년 연체율을 가장 크게 낮췄으나 이후 다시 증가했다. 이는 농협은행의 자산건전성 지표에 철저한 주의가 필요함을 시사한다.

농협은행은 기업 부실에 대한 위험이 높아지면서 충당금 적립을 크게 늘렸다. 2022년에는 2조 107억원, 2023년에는 3조 578억원으로 5대 은행 중 가장 큰 규모의 충당금을 적립했다. 그러나 대출 심사를 강화하지 않고 충당금만 늘리는 것은 위험할 수 있다.

올해 농협은행에서는 업무상 배임으로 109억 4,700만원 규모의 대출 관련 배임사고가 발생했고, 5월에도 53억 4,400만원과 11억 225만원 규모의 대출 관련 배임사고가 추가로 적발되었다. 이는 농협은행의 대출 심사 과정에 구조적 문제가 있음을 나타낸다.

농협은행은 충당금 적립뿐만 아니라 대출 기준 강화, 내부통제 활성화, 부실채권 정리 등 자산건전성 개선을 위한 노력이 필요하다. 기업 연체율과 함께 급증하는 가계 연체율에도 주의를 기울여야 하며, 대출 업무의 투명성과 책임성을 높여야 한다.